Инвестиции для начинающих

Многие люди задаются вопросом, существует ли такое понятие, как инвестирование для начинающих. Какие ценные бумаги следует покупать в первую очередь, чтобы не потерять все сразу? Что нужно, чтобы добиться успеха как любитель, если не профессионал, так сказать?

Рекомендации для начинающих инвесторов

Новичкам рекомендуется перестать слушать брокеров, они заинтересованы и скажут, что можно начать с малого с любыми инвестициями. Новичкам не нужны эти специальные знания, главное - начать. А если нет денег, на помощь придет инвестирование в акции. Все это полная неправда, они пишут такие вещи только для того, чтобы привлечь новых клиентов.

В действительности инвестиции для начинающих требуют определенных навыков. Без знаний на фондовом рынке делать нечего. Сами брокерские фирмы вряд ли возьмут на работу секретаря, не имеющего высшего образования. Если нет денег до начала торговли, заработать не выйдет.

Главное - оставить иллюзии позади и начать двигаться в правильном направлении. Самым важным правилом инвестирования является закон соотношения ожидаемой нормы прибыли и риска. Чем больше вы хотите заработать на активе, тем больше вы потеряете на этом активе.

Фьючерсы являются самым «скользким» финансовым инструментом в мире. Сюда входят контракты на разницу. Инвесторы могут сразу же заработать в несколько раз больше суммы своих инвестиций на выгодных условиях. Джордж Сорос сделал состояние на таких сделках.

Однако ответственность бесконечно больше. Если брокер не закроет позицию, активы инвестора будут арестованы на рынках США и Европы, а сам он будет объявлен банкротом. Самые крупные убытки при торговле фьючерсами понесли крупные банки с 200-летней историей.

Следующее правило инвестирования заключается в том, что деньги никогда не должны приходить неожиданно и любой доход связан с риском.

Как управлять рисками

Существует две общие профессиональные стратегии защиты от неблагоприятного исхода.

Первая стратегия - это диверсификация. В повседневной жизни это означает «не класть все яйца в одну корзину». Это может показаться очевидным, но все не так просто. Начинающий инвестор покупает акции двух компаний - "Лукойл" и "Сургутнефтегаз". Изолированы ли риски? Не совсем. Риск компаний может быть диверсифицирован. Однако обе компании работают в одном и том же сегменте и в одной и той же стране. Это означает, что они полностью зависят от одних и тех же макроэкономических условий и политических событий.

Важно понимать, что покупка акций российского "Лукойла" и американских нефтяных компаний не полностью диверсифицирует риск. Можно представить выкуп акций того же "Лукойла" или "Кока-Колы". Продукция обеих компаний вроде бы не имеет ничего общего. Однако в действительности обе компании сталкиваются с общим риском: глобальным экономическим кризисом. В наши дни это более трезво называется рецессией, но они происходят с сомнительной частотой, раз в пять или десять лет. Поэтому существуют риски, которые диверсификация не может предотвратить. Что можно с этим сделать? Остановить потери.

Еще один метод для защиты от потерь - это стоп-лосс, который указывает брокеру закрыть позицию, если что-то пойдет не так. Это буквально заблаговременная инструкция по продаже, когда цена ценной бумаги, которую планируется купить, упадет ниже заранее определенного минимума.

Следующее, что начинающий трейдер должен взять за правило, - это сразу же, как только принято решение об открытии позиции, решить, на каком критическом уровне она будет удерживаться.

Предположим, что определенная акция куплена по цене 100 рублей. Для трейдера приемлемый уровень потерь для этой позиции определяется как 5%. Впоследствии брокер получает приказ стоп-лосс, который можно сделать через большинство торговых систем. Если котировка упадет до 95 рублей за акцию, этот пакет ценных бумаг без колебаний покинет инвестиционный портфель. В таком случае нужно остановиться и подумать о том, что произошло на самом деле. Это единственный способ выжить на фондовом рынке и не потерять все сразу.

Выбранный инвестиционный рынок должен быть ликвидным, чтобы закрыть убыточные позиции. В любой момент времени должно быть достаточное количество покупателей и продавцов, чтобы активы можно было продать быстро и с минимальными потерями.

Инвестиции для начинающих вместе с Avtosliv.ru

Куда инвестировать и сколько инвестировать для новичков

Любые инвестиции связаны с определенным риском. Есть случаи, когда риски и доходность таких продуктов невелики. Но она все равно есть. Поэтому инвестировать нужно только свои собственные деньги. Нельзя трогать средства, взятые под проценты в банках, кредитные карты или потребительские кредиты. Эффективный процент по таким инструментам трудно, если вообще реально, покрыть доходом. Лучше учиться и постепенно увеличивать размер своего портфеля. Рекомендуется добавлять больше денег из своего дохода и реинвестировать уже полученную прибыль.

Сумма инвестиций

Инвестиции в размере 100 000 рублей, нескольких тысяч долларов или нескольких тысяч евро, вероятно, будут хорошим началом. Но это неважно, и отсутствие такой суммы не страшно: 30 000 рублей или даже 10 000 рублей вполне достаточно для начала. Можно поэкспериментировать с одной облигацией всего за 1 000 рублей.

Основные инвестиционные инструменты

То, что принято называть инвестициями не всегда является ими. Обычно проводится различие между инструментами денежного рынка, такими как валюта или банковские депозиты, и реальными инвестициями.

Все начинается с банковских депозитов. Но проценты по ним редко покрывают инфляцию. И это не всегда так. Покупка иностранной валюты позволяет сохранить средства, но не приумножить их: доллар есть доллар, будь то год или два. Инфляция отнимет небольшой кусок, хотя и меньший, чем в рублевой зоне. А чтобы действительно получить прибыль, нужно инвестировать финансы. Это означает покупку на него инвестиционных продуктов, которые являются реальными финансовыми инструментами.

Акции компании - это долевые инструменты, которые дают право владельцу участвовать в распределении прибыли, участвовать в общих собраниях и управлять компанией. Существуют также привилегированные акции, которые не дают владельцу права участвовать в управлении компанией. Инвесторы получают дивиденды по своим акциям. Однако это не гарантировано, так как компания может не иметь прибыли.

Облигации - это долговые ценные бумаги. Это гарантированная доходность при погашении и при так называемых купонных выплатах (периодические процентные платежи по кредитам). Самая большая возможная проблема, которая может возникнуть с облигациями, - это банкротство эмитента. Чем выше вероятность дефолта, тем больше доходность.

Существует два типа облигаций: государственные и корпоративные. Первые считаются более надежными и менее прибыльными.

Акции и облигации являются основой финансовых инструментов. Почти все построено на этих двух понятиях. Инвестор может выбрать покупку акций в портфеле, уже созданном профессионалом вместо того, чтобы управлять средствами самостоятельно.

Также продаются паи паевых инвестиционных фондов, которые представляют собой готовые портфели, управляемые профессионалами рынка. Альтернативой являются так называемые ETFs, Exchange Traded Funds, котируемые взаимные фонды. Российский вариант - это БПИФ, или котируемый паевой инвестиционный фонд, предлагаемый инвестиционными компаниями и банками.

На практике существует гораздо больше финансовых инструментов. Есть не только акции, но и ценные бумаги, такие как деривативы, фьючерсы, опционы, форварды, свопы и свопционы. И постоянно создаются новые. Однако начинающим инвесторам следует начинать постепенно, поскольку на первых порах это вряд ли будет необходимо.

Основные инвестиционные концепции

Прежде чем начать инвестировать, важно укрепить финансовое образование, уточнив значение определенных концепций, которые используются на инвестиционном рынке, таких как:- Инвестиционный инструмент: это средство, с помощью которого вы инвестируете свои средства.

- Производительность: это прибыль от инвестирования ваших денег.

- Риск: это вероятность потери, связанной с вложениями.

- Ликвидность: это легкость, с которой можно распоряжаться своими деньгами: ежедневно, ежемесячно, каждые 3 месяца, ежегодно и т. д.

- Срок: это время, в течение которого вы храните свои деньги в инвестиционном инструменте.

Существуют краткосрочные инвестиции, которые составляют менее одного года; среднесрочные, которые длятся от одного до пяти лет; и долгосрочные, которые являются вариантами более пяти лет.

Основываясь на этих концепциях, вы сможете лучше определить и понять инструменты, предлагаемые рынком, чтобы инвестировать, сравнивать продукты и диверсифицировать свои варианты, чтобы снизить риск и позаботиться о своей ликвидности.

Теперь, когда вы знаете, во что инвестировать свои средства, необходимо четко понимать основы финансов, чтобы сделать разумные инвестиции.

Куда инвестировать новичкам

На свои деньги вы можете инвестировать в следующие типы активов:

- Недвижимость: квартиры в аренду, гаражи, коммерческие помещения, склады.

- Земли: посев, участки.

- Физические драгоценные металлы: золото, серебро, платина, бриллианты. Драгоценные металлы считаются безопасной инвестицией, потому что их стоимость со временем увеличивается. Для вложений достаточно от 50-200 тысяч рублей.

- Искусство: живопись, скульптуры, музыкальные произведения, кино.

- Предметы коллекционирования: марки, монеты, вина, виски.

- Банковские активы: депозит, вексель.

- Частные компании: стартапы, спортивные команды.

- Фиксированный доход: облигации, казначейские векселя, облигации.

- Альтернативное финансирование: краудфандинг, краудкредитинг.

- Фондовый рынок: акции, инвестиционные фонды, ETF.

- Деривативы: опционы, фьючерсы, CFD, ордера.

- Криптовалюты: биткоин, эфириум и т. д. Сегодня это не самый лучший вариант для вложений. Криптовалютная экосистема потерпела серьезный спад. Криптовалюты под названием Bitcoin, считающиеся наиболее важными в этой области, упали по самой низкой цене за последние два года, достигнув стоимости 15 480 долларов. Это самая низкая цена с 11 ноября 2020 года.

Из всего этого списка инвестиций для начинающих, лучшим вариантом является фондовый рынок, диверсифицированный и долгосрочный.

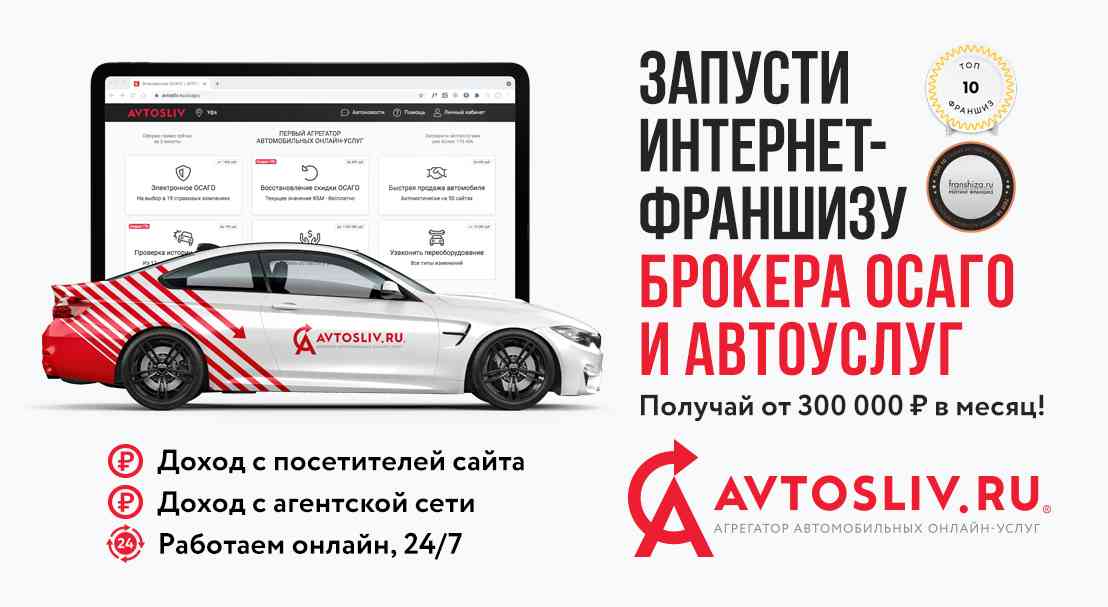

Популярная франшиза AVTOSLIV.RU

Инвестирование в франшизу AVTOSLIV.RU

Один из лучших вариантов для новичков. Франшиза включает: 6 онлайн-сервисов, использование брендинга, маркетинговых и рекламных материалов, готовую веб-платформу с собственной CRM-системой, собственные веб-чат и телеграм-боты, обучение и поддержку. AVTOSLIV.RU предлагает своим партнерам эксклюзивное право на ведение деятельности в своем городе на срок не менее 10 лет.

Стать франчайзи - это почетно и прибыльно. Автослив предлагает уникальную бизнес-модель и онлайн-присутствие, которые не предлагает никто другой в стране. Всего за один день инвестор станет генеральным директором собственной автомобильной IT-компании.

Инвестор сможет получать доход от всех пользователей в своем городе и филиальной сети! Каждый пользователь, выбравший город и оплативший услугу avtosliv.ru, - это доход инвестора. Поэтому главная задача - повысить узнаваемость бренда в городе и на сайте. Можно привлекать организации и получать пассивный доход. Не вкладывая средства в рекламу, агентства могут также получать доход, продавая все услуги этого сервиса, отзывы клиентов и размещая QR-коды.

Открытие брокерского счета

Это финансовый счет, который открывается в инвестиционной компании. Брокерские счета также называют налогооблагаемыми счетами, потому что доход от инвестиций облагается налогом как прирост капитала, с которого должны быть уплачены налоги.Брокерский счет позволяет инвестору покупать и продавать акции, облигации, паевые инвестиционные фонды, рыночные фонды и текущие депозиты среди других видов инвестиций. Это соглашение между инвестором и посредником по ценным бумагам, которое позволяет первым вносить средства в фирму и делать инвестиционные поручения, в то время как брокер осуществляет такие операции от имени инвестора.

В таком случае человек вносит свои деньги и вкладывает их в инвестиции различными способами, в то время как брокер отвечает за осуществление этих инвестиций. Брокеру выплачивается минимальная комиссия за его исполнение. Преимущество в том, что брокер, который управляет счетом, поддерживает его и выступает в качестве посредника между инвестором и инвестициями.

Что отличает брокерский счет от других типов счетов? Базовый сберегательный счет позволяет вносить свои деньги и получать от них прибыль от процентной ставки. С текущим счетом можно получить легкий доступ к своим депозитам, имея возможность совершать платежные операции, покупки или другие с помощью карт или чеков.

С депозитными сертификатами инвестируются деньги с процентной ставкой, указанной на определенный период времени. Существуют и другие типы счетов, которые позволяют экономить или инвестировать свои деньги с разными процентными ставками и разными условиями, но брокерский счет позволяет зарабатывать, приобретая акции, облигации или другие формы инвестиций.

Акции

Рынок капитала предлагает возможность доступа к нескольким инвестиционным альтернативам для разных профилей рисков и классов инвесторов. Широкий спектр доступных инструментов может быть различим между акциями, инструментами с фиксированным доходом и производными финансовыми инструментами.

Акции – универсальные варианты для начала инвестиций. Это те инструменты, в которых на момент первоначального инвестирования средства, которые будут получены в обмен на конец инвестиций, неизвестны, так как они будут зависеть от эволюции компании, ее цены на рынке и экономического и финансового контекста.

Риски инвестирования

Важно учитывать риски, с которыми есть вероятность столкнуться в начале пути. Прежде чем инвестировать, следует учитывать существующие риски:- Рыночный риск: это вероятность того, что, когда вы решите продать свои инвестиции, они будут стоить гораздо меньше, чем когда вы их покупали.

- Риск ликвидности: не найдете кого-то, кто купит ваши акции, и вам придется предложить их со скидкой.

- Валютный риск: если вы инвестируете в акции в долларах или другой валюте, отличной от евро, может случиться так, что даже если ваши инвестиции идут хорошо, обменный курс неблагоприятен, и вы потеряете деньги.

На рынке вы можете потерять все деньги, которые инвестируете, если компании обанкротятся, но вы никогда не потеряете больше, чем инвестируете, и риск этого в диверсифицированном портфеле практически невозможен. Чтобы избежать этих рисков инвестирования, самое главное подходить к инвестициям ответственно.