Инвестиции для начинающих, с чего начать

Разумное инвестирование может увеличить капитал, дать подушку безопасности и помочь человеку вести желаемый образ жизни. Возраст, доход и отношение к риску чаще всего играют определенную роль в определении наилучшего способа инвестирования денег.

Инвестиции для начинающих с чего начать

Начинающим инвесторам будет полезен следующий первый инвестиционный совет, - это диверсификация своих активов. Не стоит класть все яйца в одну корзину. Нужно обеспечить разнообразие типов активов.

Новичкам рекомендуется сочетание активов, таких как корпоративные облигации, государственные облигации, недвижимость и многое другое. Некоторые из этих активов, такие как государственные облигации, считаются низкорисковыми, но это также означает, что они предлагают более низкую доходность. Ценные бумаги подвержены более высокому риску, но могут приносить большую прибыль.

Важна также и разнообразная география. Если у человека есть смесь разных ценных бумаг, недвижимости и других активов, базирующихся в Канаде, что произойдет, когда канадская экономика переживает спад? Вот почему нужно владеть смесью активов со всего мира.

Развивающиеся рынки, такие как Китай считаются более рискованными, но также предлагают потенциал для большей прибыли. Активы с таких известных рынков, как Европа, могут быть безопаснее, но также могут принести более низкую доходность в долгосрочной перспективе.

Никогда не следует инвестировать больше, чем допустимо позволить себе потерять. Это связано с тем, что в случае краха фондового рынка человек может столкнуться с потерей огромной части своего богатства. Многие финансовые консультанты предложили бы инвестировать минимум около пяти лет. Это даст достаточно времени, чтобы выдержать любые неровности на рынке, которые могут привести к тому, что человек потеряет свои деньги.

Слишком много людей думают, что нужно иметь кучу наличных денег, чтобы иметь возможность инвестировать в фондовый рынок, но это не так, многие более мелкие инвесторы, которые инвестируют небольшими суммами на регулярной основе, могут быть более успешны, чем те, кто просто сбрасывает большую сумму на рынок за один раз.

С чего начать инвестирование в AVTOSLIV?

Как работают инвестиции?

В финансовом мире рынок - это термин, используемый для описания места, где можно покупать и продавать ценные бумаги и другие активы. Чтобы выйти на рынок нужно открыть инвестиционный счет или брокерский счет, финансируемый наличными, которые затем можно будет использовать для покупки акций, облигаций и других инвестируемых активов.

Акции против облигаций: публичные компании используют рынок для сбора денег для своей деятельности, роста или расширения путем выпуска новых ценных бумаг (небольшие части собственности компании) или облигаций (долг). Когда бизнесы выпускают облигации на рынке, они в основном просят инвесторов о займах для сбора денег для своей организации. Инвесторы покупают облигации, затем организация возвращает их с процентами с течением времени.

Акции представляют собой небольшие части капитала компании. Когда организация переходит от частного к государственному, ее акции могут быть публично куплены и проданы на рынке, что означает, что они больше не находятся в частной собственности. Цена акций отражает стоимость фирм, но фактическая цена определяется тем, какие участники рынка готовы заплатить. Они считаются более рискованными инвестициями, чем облигации, из-за этой волатильности цен. Те, кто купили акции за большую сумму денег, рискуют потерять эти деньги, если их цена упадет. Они также более рискованны, потому что, когда бизнесы обанкротятся, держатели облигаций получают свои деньги обратно - акционеры не имеют такой гарантии.

Прибыль и убытки «реализуются» или подсчитываются только при продаже актива, поэтому акции, которые человек купил по цене 10 долларов, могут упасть до 6 долларов, но человек «потеряет» 4 доллара, только если продаст акции по цене 6 долларов.

Куда инвестировать: продукты и стратегии

Прибыльные варианты для инвестирования:- Объекты недвижимости - земля, здания и оборудование.

- Интеллектуальная собственность - патенты, исследования, образование.

- Финансы - ценные бумаги, банковские депозиты, драгоценные металлы. Для инвестирования минимальных активов могут использоваться только финансовые инструменты. Наиболее популярными являются банковские депозиты. Риск и сложность минимальны, доход сопоставим, а вклады застрахованы.

- Акции - уровень риска зависит от выбора компании-эмитента акций, а доход возможен в виде выплаты дивидендов или повышения стоимости.

- Облигации - долговые ценные бумаги, доходность которых обычно выше, чем у депозитов, но не настолько, насколько высок уровень инфляции.

- Паевые инвестиционные фонды - совместное участие в структурированном сформированном портфеле, прибыль от которого распределяется между всеми участниками в соответствии с инвестированной суммой; инвестиции пифов могут начинаться от всего лишь 1 000 руб.

- Драгоценные металлы: возможна как физическая покупка, так и покупка различных биржевых продуктов. Выбирая инвестиционный продукт, не стоит забывать о стратегии. Здесь следует учитывать инвестиционные цели, уровень знаний и свободное время. Существует два основных типа стратегического выбора: основанный на времени и основанный на риске. В зависимости от величины риска существует две широкие категории: консервативный и агрессивный стили.

Первый подразумевает в основном пассивный доход в долгосрочной перспективе, с небольшой прибылью и низким риском; второй требует больше времени и глубоких знаний, но дает возможность получить большую прибыль в кратчайшие сроки. Это связано с высоким риском. По мере накопления опыта и капитала можно сменить фокус и выбрать новый инструмент. Рекомендуется сделать первый шаг, выбрав наиболее надежный вариант.

Правила для начинающих инвесторов

Главное для начинающих инвесторов - хорошо подготовиться. Опыт и советы экспертов помогут избежать распространенных ошибок. Чтобы сэкономить время, вот краткая информация о том, как начать инвестировать с небольшой суммы денег:Шаг 1: Установить цели. Важно четко представлять, во что планируется инвестировать. Это даст направление и позволит не сдаться после первой же ошибки. Цели не должны быть абстрактными, а должны перечислять желаемые результаты как можно конкретнее.

Шаг 2: Инвестиции - это специализированная область, богатая различными понятиями. Чтобы обработать информацию и обеспечить плавный процесс обучения, рекомендуется заранее выучить наиболее важные понятия. Рекомендуется обратить внимание на названия наиболее важных показателей и инструментов, а также на общие определения.

Шаг 3: прежде всего, обучение. Независимо от того, работает ли человек самостоятельно или через посредника, он должен обладать базовыми знаниями в области экономики и функционирования рынков. Понимание циклической природы рыночных процессов и взаимосвязи между риском и доходностью может спасти нервы инвестора.

Основы и законы можно изучать разными способами. Их можно найти в книгах по инвестированию известных авторов. В Интернете множество бесплатных обучающих курсов и вебинаров. Через сеть можно также изучить официальные страницы современных социальных сетей для инвесторов. За отдельную плату возможно проведение частных тренингов и консультаций. Вся полученная информация должна быть предварительно изучена и обсуждена.

Шаг 4: Правильное отношение. Никто не застрахован от неудач. Даже самые известные трейдеры и инвесторы ошибались много-много раз, прежде чем разбогатеть. Важно заранее разработать план действий на случай непредвиденных обстоятельств. Наличие плана на случай непредвиденных обстоятельств поможет быстро и без путаницы принять решение, когда придет время.

Шаг 5: Начало работы. Без минимального стартового капитала невозможно инвестировать. Занимать деньги - не лучший способ играть. Чтобы сэкономить необходимую сумму, можно регулярно удерживать часть своего дохода, получать дополнительный доход, оптимизировать свои расходы и т.д. Инвестировать стоит, когда есть свободные средства и человек не обременен кредитами или ипотекой.

Шаг 6: Выбор стиля. Прежде чем начать, необходимо сформулировать свои ожидания, оценить свои навыки и определить приемлемый уровень риска. Тем, кто боится потерь, имеет смысл использовать традиционные финансовые инструменты, такие как ценные бумаги. Тем, кого устраивает только приемлемый риск подойдет торговля фьючерсами и опционами. Путем проб и ошибок получится найти идеальное сочетание, при котором устроит и процесс, и результат.

Инвестиционные фонды начинаются от 5 000 рублей, с премией в 1 000 рублей. Имея несколько тысяч рублей, можно купить ценные бумаги. Для достижения более высокой доходности необходимы хорошие инвестиции. Однако входить в новый филиал сразу с большой суммой денег очень рискованно, и есть риск потерять все свои деньги. 30 000 рублей - лучшая сумма для начала торговли. Это не принесет больших денег, но зато поможет понять нюансы поведения рынка и даст представление о первоначальном успехе. Если инвестировать небольшие суммы в разные инструменты, то через некоторое время станет легче определять наиболее выгодные варианты и анализировать ошибки. Тогда можно будет увеличить свои инвестиции.

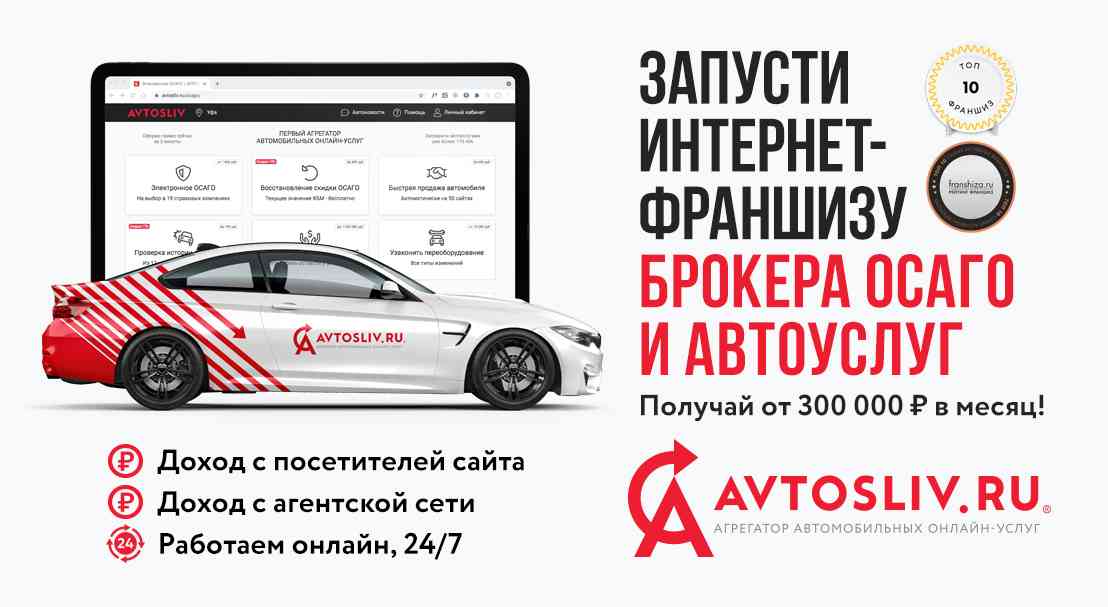

Стать франчайзи одного из самых популярных агрегаторов AVTOSLIV.RU

Как разработать инвестиционную стратегию роста

Существует несколько различных методов определения потенциальных действий роста. Тот, который будет в итоге выбран, будет зависеть от знаний, опыта и доступных ресурсов. Общее правило заключается в том, чтобы держать риск и размер инвестиций на низком уровне до тех пор, пока человек не накопит больше уверенности и опыта, так как при любой форме инвестиций будут как прибыль, так и убытки.Еще один фактор, который следует учитывать, заключается в том, насколько пассивным или активным человек хотел бы быть в своей стратегии инвестирования в рост. У некоторых людей есть время исследовать различные индексы и финансовые показатели, чтобы найти лучшие акции роста. У других мало времени, и они предпочитают иметь более пассивный стиль.

Для активной стратегии с использованием финансовых коэффициентов одним из наиболее важных показателей организации, о которых должны знать инвесторы-новички, является текущая и историческая прибыль. Это значение помогает измерить сумму прибыли, которую организация производит в течение определенного периода времени, обычно в последнем квартале.

Однако самое главное - это то, как текущая прибыль связана с исторической прибылью, чтобы избежать конкретных аномалий. Ключ заключается в том, чтобы найти тенденцию положительной прибыли с течением времени. Однако даже этого может быть недостаточно для некоторых из лучших растущих компаний. Вот почему те, кто хочет реализовать стратегию инвестирования в рост, будут учитывать другие показатели прибыли, такие как соотношение цена и прибыль.

Соотношение цена/выгода, или соотношение P/E для краткости, используется для сравнения цены акций фирмы по отношению к сумме прибыли, которую она получает. P/E рассчитывается путем деления текущей цены акции на ее прибыль на акцию. Низкое соотношение P/E означает, что фирма недооценена и может быть использована для инвестирования в стоимость.

Однако для инвестирования в рост инвесторы обычно ищут высокий коэффициент P/E по сравнению с другими компаниями, работающими в том же секторе или отрасли. Инвесторы ищут управляющие компании, которые находятся на «оптимальной точке» роста, а это означает, что ожидания инвесторов - это более высокие продажи и прибыль в будущем.

Другие финансовые причины, которые полезны при инвестировании в рост, включают наблюдение за тенденцией продаж и прибыльности, а также запуск продуктов и фундаментальный анализ сектора или экономики.

Большинство инвесторов используют комбинацию различных инвестиционных стратегий, которые включают в себя инвестиции в рост, а также ценностное инвестирование и дивидендные инвестиции.

Как инвестировать в фондовый рынок с небольшими деньгами

Чтобы инвестировать в фондовый рынок, нужно учитывать три понятия: сколько денег возможно инвестировать, как долго и какой процент убытков человек готов взять на себя. Если денег не мало, чтобы инвестировать в фондовый рынок, нет проблем: есть брокерские платформы, которые позволяют иметь бесплатные демо-счета и даже реальные счета всего от 1 евро.

Комиссии являются важным моментом, который нужно учитывать при инвестировании в фондовый рынок с небольшими деньгами. Начинающим важно выбирать из лучших брокеров. Рекомендуется выбрать того блогера, который взимает самую низкую комиссию для начала работы, чтобы сэкономить деньги, имея более высокую чистую доходность.

Не стоит инвестировать в акции только потому, что они имеют низкую цену: следует проанализировать эти инвестиции, чтобы получить среднесрочную и долгосрочную доходность.

Инвестирование с платформой Автослив

AVTOSLIV - это онлайн-агрегатор страхования. Сервис позволяет: оформить ОСАГО, получить кредит, проверить историю автомобиля, быстро продать автомобиль. Это успешный проект, на который рекомендуется обратить внимание начинающим инвесторам.

С помощью сервиса реально зарабатывать от 300 000 рублей в месяц от всех услуг за счет сети агентов, автосервисов и прямых продаж. Нужно найти партнеров, что очень это просто, и чем больше их будет, тем больший пассивный доход возможно будет получить! Автослив успешно работает при поддержке: Сбербанка, Банка Поинт, Альфастрахования, Росгосстраха и еще 21 крупной страховой компании и онлайн-партнеров по всей России.

Для новичков, желающих инвестировать, хороший вариант - эксклюзивная франшиза Автослив. Автослив позволяет забронировать любой город.

AVTOSLIV.RU предоставляет своим партнерам эксклюзивные права, монополию на город на срок не менее 10 лет. Франшиза включает: полную веб-платформу с 6 онлайн-сервисами, брендинг, маркетинговые и рекламные материалы, собственную CRM-систему, собственный онлайн-чат и телеграм-бот, обучение, поддержку и многое другое.

Вложиться в франшизу Автослив престижно и выгодно. Компания предлагает уникальную бизнес-модель и онлайн бизнес, который не предлагает никто другой в стране. Всего за один день реально стать руководителем собственной автомобильной IT-компании.

Доступен доход от всех пользователей в городе и сети агентов! Каждый пользователь, выбравший город на сайте avtosliv.ru и оплативший услугу, принесет доход, поэтому главная цель - повысить узнаваемость бренда и сайта в городе. Разрешено привлекать своих агентов и получать пассивный доход, без вложений в рекламу. Также реально получить доход от продаж всех услуг сервиса, привлекая клиентов или размещая QR-плакаты. Любой желающий сможет начать свой автомобильный онлайн-бизнес с надежным партнером.

Как справиться с риском

Профессионалы защищают себя от риска двумя способами:

Первое - это диверсификация. В нашей стране есть поговорка: «Не клади все яйца в одну корзину». Это кажется очевидным, но все не так просто. Предположим, начинающий инвестор покупает акции двух компаний – «Лукойл» и «Сургутнефтегаз». Является ли риск изолированным? Да, но по большей части нет: риск компании может быть диверсифицирован. Но эти две компании работают в одном сегменте и в одной стране. Это означает, что они полностью зависят от одних и тех же макроэкономических условий и политических событий.

Важно понимать, что при покупке акций российской компании «Лукойл» и американской нефтяной компании, риск не полностью диверсифицирован. Потому что показатели этих двух компаний, хотя они и относятся к разным классам, зависят от одного общего фактора: мировой цены на нефть. Они привязаны к рыночной цене нефти марки Brent, такой как Light в США и Urals в России.

Что будет, если купить акции тех же «Лукойла» и «Кока-Колы»? Кажется, что продукты этих двух компаний не имеют ничего общего друг с другом. Но на самом деле обе компании сталкиваются с общим риском: глобальным экономическим кризисом. Сегодня это более скромно называется рецессией, но случается она подозрительно часто - раз в пять-десять лет.

Поэтому некоторые риски невозможно предотвратить с помощью диверсификации. Однако учитывать нужно и то, что даже у самой крупной фирмы могут в любой момент начаться проблем и это приведет к падению спроса на ее ценные бумаги.

Второй способ защитить себя от потерь - это стоп-лосс, который дает указание брокеру закрыть позицию, если что-то пойдет не так. Это предпродажная инструкция, когда цена купленных ценных бумаг падает ниже заранее определенного минимума.

Выбранный инвестиционный рынок должен быть достаточно ликвидным, чтобы закрыть убыточные позиции. Это означает, что всегда должно быть достаточное количество покупателей и продавцов, чтобы активы могли быть проданы быстро и с минимальными потерями.

Начинающие инвесторы должны торговать только теми активами, которые можно легко продать в любой момент. В противном случае им вообще не стоит беспокоиться о них. Не стоит вкладывать деньги в один продукт или компанию. В противном случае можно оказаться в проигрыше. Лучше инвестировать в три или четыре компании в разных секторах, чтобы потери в одном сектое компенсировались прибылью в другом. Достичь желаемой доходности можно даже при минимальных инвестициях, если регулярно анализировать ситуацию и пополнять портфель. Инвесторы не должны расслабляться после получения первоначальной прибыли и важно реинвестировать как можно быстрее, чтобы достичь своих целей. Эти рекомендации относятся не только к новичкам.

Инвестировать вместе с популярным агрегатором автомобильных услуг AVTOSLIV.RU