Куда инвестировать деньги

Дополнительный заработок, иначе – пассивный доход – возможность увеличить свою прибыль с помощью удаленной работы либо же через инвестиции. Эта тема особенно актуальна на фоне инфляции, которая в российской экономике к 2022 году стала выше 7%.

Правила для начинающих инвесторов

Когда люди решаются вложить свои сбережения в какой-то товар, вид услуг, недвижимость и так далее, то им для начала стоит ознакомиться с некоторыми правилами:

- Вкладывать только свой капитал, потому что на любом этапе есть вероятность не получить ожидаемую прибыль либо уйти в убыток. В теории начать можно и с 1000 рублей, но маленькие суммы не принесут ощутимый бонус в будущем, так что лучше накопить больше денег и вложить не меньше нескольких десятков тысяч рублей. Стоит иметь ввиду, что взнос не должен быть единственным – чем больше денег скопится на счету, тем больший процент получит вкладчик;

- Профессионалы не советуют инвестировать сразу весь имеющийся капитал – часть денег следует сохранить;

- Не стоит искать легких денег: любые инвестиции требуют времени на то, чтобы инвесторы получили прибыль. Финансовые пирамиды и букмекерские конторы – самые яркие примеры того, когда окружающим предлагают быстрый и высокий заработок, и люди, которые не имеют представления о бизнесе, работе с вложениями и бумагами, обычно с энтузиазмом в это верят, но на деле они будут вклады терять. Быстрых денег не бывает;

- Инвестировать нужно в те вещи, о которых у человека есть минимум знаний. Какое бы направление работы не было выбрано, необходим даже минимальный набор знаний и навыков, который поможет вкладчику на рынке. Если человек ничего не смыслит в недвижимости – не стоит и связываться, не пройдя базового курса обучения, ведь помощников в работе с документацией не будет;

- При инвестициях важно определить те риски, которые инвестор готов понести. В любом бизнесе действует правило, что чем больше вклад, тем выше доход. Это заманчиво звучит, но не стоит забывать, что и потери при больших вложениях тоже будут немалыми. В качестве страховки лучше инвестировать в несколько различных отраслей (такой набор из не скольких вложений называется «инвестиционный портфель»), а также в несколько банков;

- Важно читывать изменения в экономике и ситуацию на фондовых рынках. Разумеется, не всегда удается просчитать события с максимальной точностью, но можно хотя бы предположить возможные изменения в стоимости акций/облигаций и т.д., чтобы повысить шанс сохранения дохода;

- Следует всегда трезво смотреть на вещи. Многие новички из-за нерешительности покупают акции слишком поздно ил же наоборот – продают их слишком рано, как только заметят какой-то спад в стоимости на бирже. Так делать нельзя, нужно хранит выдержку и уметь разбираться в фондовых колебаниях.

Важно понимать, что прибыль от разных материалов инвестирования может поступать как в короткие сроки, так и спустя долгое время. Есть расчеты на краткосрочную прибыль (вернуть деньги спустя год), среднесрочную (срок реализации от одного до пяти лет) и долгосрочную (от 5 лет и выше). В долгосрочной перспективе важно учитывать возможные падения стоимости бумаг. Согласно статистике, после самых сильных кризисов в истории рынок восстанавливается в среднем за шесть лет.

Тот бизнес, который сильно варьирует от спадов и взлетов стоимости на рынке, называют циклическим, то есть после убытков идет прибыль, нециклический бизнес поставляет стабильную выручку в любом состоянии фондового рынка. Таким образом, любые денежные вложения сопряжены с определенными трудностями, но не стоит бояться ошибок. Рассмотрим, какие существуют риски.

Виды рисков при инвестициях

Согласно мнению экспертов, все риски условно можно разделить на минимальные, средние и большие.Минимальные риски. С ними инвесторы сталкиваются тогда, когда вложения будут застрахованы, как депозиты в банке. Так, в случае банкротства предприятия частник получит обратно всю сумму (но не более 1,4 млн. рублей), а также процент по сумме взноса. В том случает, если есть желание инвестировать сумму, больше указанной, то лучше оформить деньги в нескольких банках.

Также к этой группе относятся инвестиции в облигации федерального займа (ОФГ), когда прибыль поступает от разницы в сумме покупки и сумме погашения/продажи облигации и при повышении ставки, а также вложения в драгоценные металлы (экономисты утверждают, что в этом случае скорее помогают сохранить свой капитал, чем приумножить).

Средние риски возникают при покупке ценных бумаг. Если граждане инвестируют в корпоративные облигации, в иностранную валюту, то на их заработок большое влияние окажет инфляция, ситуация на Международном рынке (на фоне происходящих событий в данный момент Центральный Банк России временно сократил свободное обращение с долларами, евро и футами, а под юани банки предлагают низкий процент ставки).

Высокие риски. Убыток от вложений в акции зависят от деятельности, от шагов самих инвесторов, от ситуации в экономике страны. Если государство увеличит налоговые выплаты компаниям, то доходы вкладчиков станут ниже. Однако эксперты утверждают, что долгосрочные инвестиции в акции (в какой-либо товар, пользующийся популярностью у потребителей) со временем принесут свои дивиденды, ведь ситуация на рынке также легко может и стабилизироваться. Акции хороши только при долгосрочных инвестициях, тогда уверенно можно ожидать хорошую прибыль.

Самые большие убытки могут получиться при спекуляциях с акциями (игрой на бирже), то есть человек опирается на постоянный рост стоимости бумаг. Так, по словам Елены Беляевой, аналитика инвестиционной компании, за день стоимость акций может подняться и на 40%, но это не означает, что она останется таковой – рынок очень переменчив, и за те же сутки цена может упасть втрое.

Делаем вывод: наибольший убыток возможен при работе с ненадежными, отсутствии минимального багажа знаний и надежде на случай (человек опирается исключительно на стабильность в экономике и на рост цен, не просчитывая наперед возможные изменения на рынке бумаг). Поэтому стоит всегда интересоваться ситуацией на рынке и общими новостями в экономике. Наиболее благоприятными являются долгосрочные инвестиции либо же имеющаяся страховка для капиталов.

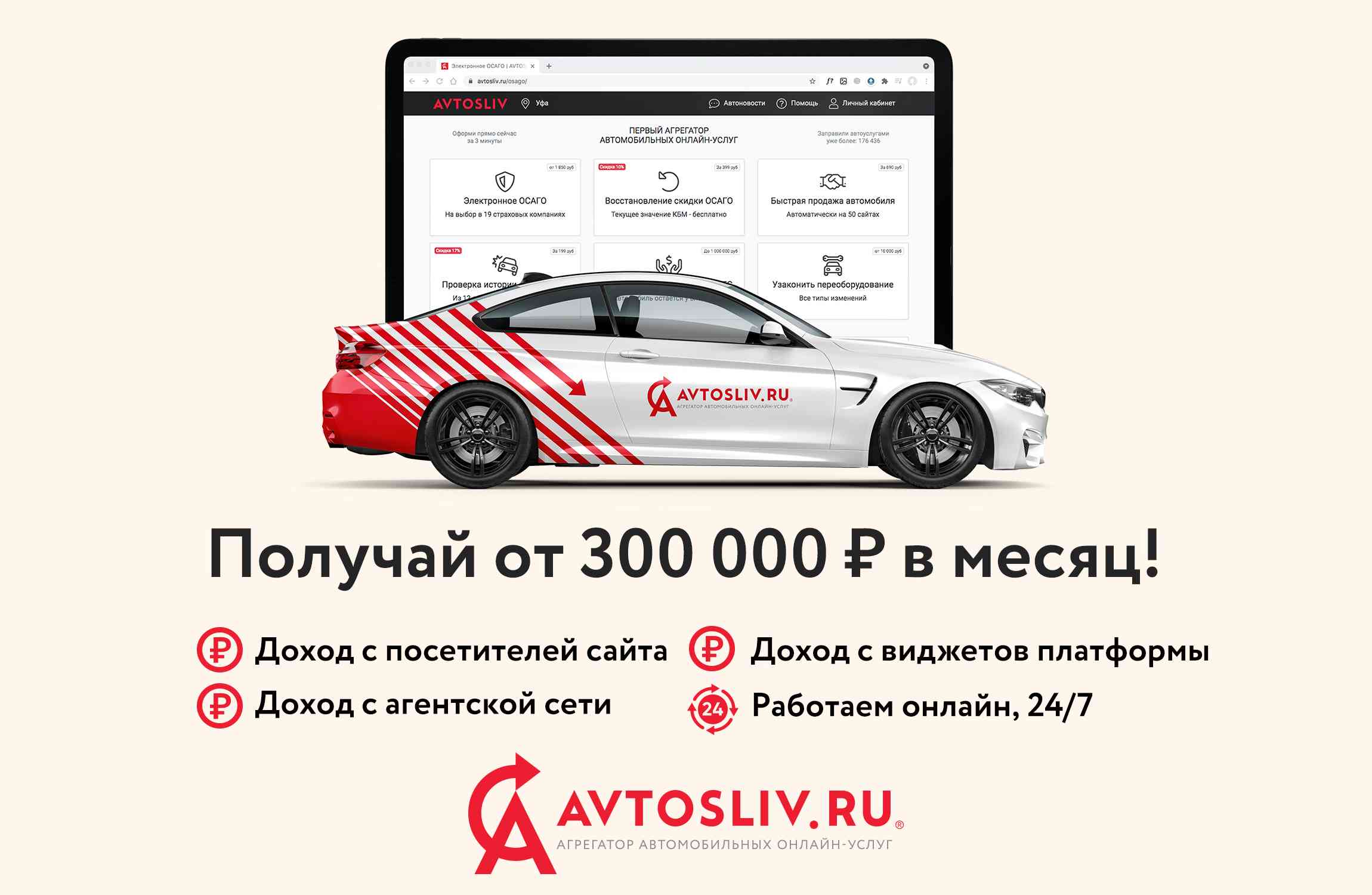

Инвестиционный проект AVTOSLIV.RU

Варианты возможных инвестиций

Инструментов для приобретения дополнительных средств очень много, они отличаются по числу стартовой суммы и по сложности управления. Стоит подробнее рассмотреть плюсы и минусы как уже упомянутых, так и других активов.| Инвестиции | Плюсы | Минусы |

| Банковские вклады (открывается счет в банке, и доход идет от доли процентов от суммы -4-7% годовых) | Действует система страхования (вклад, как и проценты, будут выплачены в случае банкротства организации). Чтобы иметь доход, нужно отказываться от возможности частичного снятия средств со счета и переводов | Низкая прибыль, а при вложении крупной суммы – налог. Не все вклады и счета попадают под действие системы страхования. Влияет снижение курса рубля и быстрые темпы инфляции |

| Акции (частник открывает брокерский счет для управления акциями, и получает либо дивиденды, либо прибыль от купли и продажи бумаг, купонов) | Два способа заработка и нет ограничения по прибыли (кроме налога в 13%, который можно будет не платить при наличии индивидуального инвестиционного счета). Лучше всего формировать портфель из акций различных компаний | Зависят от стабильной ситуации на рынке. Нужно постоянно изучать экономическую ситуацию, но даже это может не спасти от краха |

| Облигации федерального займа (у многих инвесторов часть денег хранится в акциях, а часть – в облигациях, чтобы снизить возможность проигрыша) | Выгоднее вкладов; легче реализовать; могут использоваться как защита капитала; меньше теряют в цене при нестабильности рынка. При увеличении ставки ЦБ стоимость их растет. Облигации с коротким сроком погашения наиболее приемлемые | Если облигации относятся к небольшой компании, то при банкротстве вкладчик теряет все |

| Паевые инвестиционные фонды (вкладчик хранит в закрытом сейфе, которыми распоряжаются управляющие компании) | Доход выше, чем от облигаций и вкладов в банки, управляющая компания является инструментов для организации прибыли вкладчика | Высокая начальная ставка инвестиций (250 тысяч рублей), доход не гарантирован и некоторые вклады доступны только для профессиональных инвесторов |

| Драгоценные металлы (золото и серебро использовались всегда, но на рынке появились новые металлы - платина и палладий) | Металлы никогда не обесценятся полностью, в последние годы цена их только растет (особенно это касается золота). Есть варианты покупки слитков или монет, открытие обезличенного металлического счета или вложение средств в золото на бирже, тем более что НДС на золото отменен | Инвестиции хороши только в долгосрочной перспективе. К тому же, если курс валюты укрепляется, то металлы могут заново переоцениваться, потому их стоимость может упасть |

| Недвижимость (на стартовый капитал частник покупает или строит жилплощадь, а затем сдает в аренду и получает прибыль ежемесячно) | Недвижимость никогда не обесценивается полностью, сдача в аренду не предполагает сложных юридических действий | Нужна большая сумма для стартового капитала, жилплощадь нельзя быстро продать при необходимости и уровень дохода гораздо ниже, чем от бумаг |

| Субаренда (жилье берут в аренду на долгий срок, а затем сдают посуточно) | Можно осуществить, если нет своего жилья или стартового капитала, чтобы жилплощадь построить или купить | Для сдачи в субаренду нужно согласие собственника и постоянный поиск постояльцев |

| Коммерческая недвижимость (склады, торговые точки и т.д., чем выгоднее расположение объекта, тем дороже будет его стоимость в аренде) | Является автоматически долгосрочной, инвестор является законным владельцем площади, цена которой будет расти, то есть такой взнос обеспечивает высокую доходность от вкладов | Большой шанс потери арендаторов при кризисе |

| Малый бизнес (частник вкладывает деньги с вой или же в чужой проект) | Нет потолка прибыли, старт идет с небольшой сумму, многие компании предоставляют место в совете директоров, то есть управление бизнесом | Если бизнес личный, то уходит много времени на его развитие и при неправильной стратегии можно все потерять |

| Проекты онлайн (сайты, блоггерство, онлайн-репетиторство и т.д.) | Минимальные вложения или их вовсе нет | Высокая конкуренция |

Отдельным материалом может служить фонд – покупая долю, инвестор распределяет свои деньги по нескольким активам. Этот вариант подходит к тем, кто не имеет практического навыка управления вкладами либо не имеет времени. Управлением активами будут заниматься профессионалы под руководством Центрального банка: так как доход управляющего зависит от роста активов вкладчика, то он работает и на себя: вместе со стоимостью активов будет расти и стоимость фонда.

На современном рынке к перспективным материалам относят вклады в: зеленые технологии (проекты по освоению новых источников энергии с целью сохранения экологии планеты) и сервисы онлайн-доставки продуктов.

Таким образом, вариантов, куда вложить деньги, чтобы получать прибыль, очень много. Каждый из них сопряжен со своими потерями, некоторые просты в старте, другие требуют больше времени и денег, но прибыль от каждого способа может быть высокой. Наиболее выгодные акции, фонды, облигации для инвестиций представлены на сайте «Банки.ру».

Мошенничество на рыке инвестиций

Мошенники есть везде. Среди материалов для вложений – это финансовые пирамиды. Они построены таким образом, что деньги вкладчиков ни во что не вкладываются, а просто распределяются между участниками пирамиды. И доход получается только от вновь поступивших клиентов, которые желают получить доход, но не имеют практического или даже теоретического опыта в финансовых вопросах и доверяют грубой рекламе, в которой людям предлагают быстрый заработок за короткий срок.Финансовые пирамиды никогда не рассказывают о рисках. В банках повышение ставок на депозиты всегда сопряжено с потерями, поэтому средний процент от депозитов там закреплен – это около 5,5 %.

На сайте любого банка, с которым вкладчик хочет сотрудничать, есть сканы лицензии, разрешающей финансовую деятельность, это официальный документ. Так как пирамиды запрещены на территории России, то никто предоставить лицензию на сайте пирамиды не сможет – ее просто нет.

Никто не дает гарантию дохода на рынке ценных бумаг, это запрещается. Полностью беспроигрышными считаются вклады в ЦБ суммой до 1,4 млн. рублей, все остальные вложения не могут быть 100% выгодными. Любая компания сдает отчеты о своих доходах и финансовой обеспеченности. Скрины этих отчетов можно увидеть на сайтах компаний. Если таких отчетов нет и представители отказываются их предоставлять, это значит, что компания просто не сможет выплачивать те суммы, о которых говорится в предложениях. Реклама с предложениями заработка действует агрессивно.

Еще одним признаком для обнаружения мошенников является отказ объяснить, в чем именно будет заключаться работа клиента. То есть в деятельности кампании нет прозрачности.

Все эти признаки не обязательно сто процентов подтверждают, что инвестор столкнулся с мошенничеством, но это повод для проверки деятельности компании государственными органами безопасности.

Неопытные новички при заключении договоров и переводе средств невнимательно читают документы. То есть по договору они могут указываться как наемные служащие, а доход им обещан высокий. Также важно обращать внимание на документы того физического лица, которому отправляются средства – не делать взносы на номер банковских карт без подтверждающих документов.

Сервисы страхования

Как было сказано, страховка – важный пункт при любых действиях. Однако не все знают, куда обращаться и какому поставщику услуг довериться. Существуют агрегаторы – это онлайн-сервисы, которые помогают подобрать нужный товар или услугу с максимальной выгодой для заказчика. Таких платформ в Сети множество, в статье рассматриваются только наиболее надежные и популярные у клиентов.Самая популярная платформа – Автослив.ру. Ее преимущество в том, что с помощью этой платформы страховой агент может ввести данные клиента и получить отчет по всем страховым компаниями страны сразу. Такие платформы намного популярнее обычных страховых компаний, так как клиент может иметь большой выбор страховщиков и найти для себя наиболее приемлемую цену.

Мало того, что эта платформа представляет огромный выбор услуг для клиентов, быть сотрудником Автослив.ру очень выгодно. Агенты здесь – профессионалы высоко уровня, быстрее добиваются результатов по отчетам в работе с помощью технологий, их рабочее время посвящено только любимому делу – нет необходимости в распечатке всех чеков, сдачи постоянных отчетов и продлении договоров на работу ежемесячно.

AVTOSLIV.RU предоставляет эксклюзивные права своим партнерам, монополия действует на всей территории Вашего города, не менее 10 лет. Во франшизу входит: готовая веб-платформа с 6-ю онлайн-сервисами, возможность использования товарного знака, маркетинговые и рекламные материалы, собственная CRM система, собственный онлайн-чат и телеграмм бот, обучение, поддержка и многое другое.